تجزیه و تحلیل صورتهای مالی

آنچه در این مطلب خواهید خواند:

- صورتهای مالی چیست؟

- اجزای صورتهای مالی

- ترازنامه

- صورت سود و زیان

- گزارش جریان وجوه نقد

- انواع تجزیه و تحلیل صورتهای مالی

- تجزیه و تحلیل ترازنامه

- تجزیه و تحلیل صورت سود و زیان

- تجزیه و تحلیل جریان وجه نقد

- تجزیه و تحلیل نسبتهای مالی

- برخی از نسبتهای مالی مهم

- سوالات متداول

- جمعبندی

صورت های مالی ابزاری مهم برای ارزیابی عملکرد مالی یک شرکت هستند. تجزیه و تحلیل صورتهای مالی برای تصمیم گیری درباره سرمایه گذاری در یک شرکت یا ارزیابی عملکرد مالی شرکت بسیار مهم است. در این مقاله، به بررسی اجزای صورتهای مالی و نحوه تجزیه و تحلیل آنها می پردازیم.

صورت های مالی چیست؟

صورتهای مالی یک مجموعه اقتصادی، نتیجه فعالیتها، سودها و زیانهای جمعآوری شده در یک دوره زمانی معین هستند که بر اساس قوانین مالی محاسبه میشوند. این صورتها به مالکان شرکتها و گروههای اقتصادی این امکان را میدهند که عملکرد مجموعه خود را ارزیابی کرده و با دید روشنتری در مورد اقدامات آتی شرکت تصمیمگیری کنند.

برای سهولت در مدیریت و تجزیه و تحلیل صورتهای مالی، میتوانید با نرم افزار مالی و حسابداری سایان آشنا شوید که ابزارهای حرفهای و کاربردی برای تحلیل دادههای مالی در اختیار شما قرار میدهد.

اجزای صورت های مالی

صورتهای مالی شامل 3 بخش اصلی هستند: ترازنامه، صورت سود و زیان و گزارش جریان وجوه نقد.

- ترازنامه نشان دهنده داراییهای شرکت، بدهیها و حقوق صاحبان سهام است.

- صورت سود و زیان نشان دهنده درآمد، هزینهها، سود و زیان شرکت در یک دوره مشخص است.

- گزارش جریان وجوه نقد نشان دهنده جریان وجوه نقد در شرکت در یک دوره مشخص است.

- صورت مالی نهایی عملکرد مدیریت یک شرکت را طی یک سال یا دورهٔ مالی به نمایش میگذارد و در واقع نمایانگر وضعیت کلی شرکت است.

انواع تجزیه و تحلیل صورتهای مالی

تجزیه و تحلیل صورتهای مالی با توجه به روش انتخابی میتواند متفاوت باشد. به طور کلی، این تحلیلها را میتوان در دو دستهبندی اصلی قرار داد:

- تجزیه و تحلیل افقی

برای مقایسه عملکرد یک بنگاه اقتصادی یا شرکت در طول یک دوره مشخص میتوان از این روش استفاده کرد. این روش تغییرات ساختاری یک شرکت را در طول یک دوره معین نشان میدهد و صورتهای مالی دوره جاری را با صورتهای مالی دورههای گذشته مقایسه میکند.

در این نوع تجزیه و تحلیل صورتهای مالی، همانطور که از نام آن پیداست، محاسبات به صورت افقی انجام میشود که تفاوتها و درصد تغییرات را نسبت به سالهای قبل به وضوح نمایش میدهد. بنابراین، با استفاده از این روش، میتوانید تغییراتی که در دورههای مختلف رخ داده را بهصورت دقیق مشاهده کنید.

به عنوان مثال، مقایسه درآمدهای یک شرکت در یک دوره سهماهه نسبت به دورههای مشابه سالهای گذشته به مدیران کمک میکند تا روند پیشرفت کسب و کار خود را ارزیابی کنند.

- تجزیه و تحلیل عمودی

یکی دیگر از روشهای تجزیه و تحلیل صورتهای مالی، تحلیل عمودی است که در آن عناصر مختلف بر اساس یک مقدار پایه مقایسه میشوند. این روش بدون در نظر گرفتن زمان، ارتباط میان اجزای مختلف صورتهای مالی را بررسی میکند.

هدف اصلی از این تحلیل، ارزیابی تأثیرات افزایش یا کاهش هر یک از اقلام صورتهای مالی نسبت به سایر اقلام مرتبط است. باید توجه داشت که کارایی یک واحد اقتصادی زمانی مثبت ارزیابی میشود که ارتباط مناسبی بین اقلام صورتهای مالی آن برقرار باشد.

تجزیه و تحلیل ترازنامه

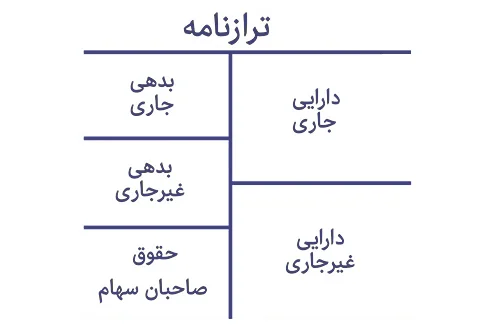

ترازنامه نشان دهنده داراییهای شرکت، بدهیها و حقوق صاحبان سهام است.

ترازنامه به دو بخش اصلی تقسیم میشود: دارایی و بدهی

دارایی به دو دسته تقسیم میشود: داراییهای جاری و داراییهای ثابت.

داراییهای جاری نشان دهنده داراییهایی هستند که در طول یک دوره کوتاه میتوانند به وجود آیند. مانند: پول نقد، حسابهای دریافتنی، موجودی و... .

داراییهای ثابت نشان دهنده داراییهایی هستند که در طول یک دوره طولانی خریداری شدهاند و در طول زمان از ارزش آنها کاسته می شود مانند: ماشین آلات، ساختمان، اثاثیه و... .

بدهی نیز به دو دسته تقسیم میشود: بدهیها و حقوق صاحبان سهام.

بدهیها نشان دهنده میزان پولی هستند که شرکت به سایر افراد و سازمانها بدهکار است. مانند: وامها، نسخههای پرداختنی و... .

برای درک بهتر و کاربردیتر تجزیه و تحلیل صورتهای مالی، پیشنهاد میکنیم انواع نسبتهای مالی را مطالعه کنید.

حقوق صاحبان سهام نیز نشان دهنده میزان پولی است که سهامداران در شرکت سرمایه گذاری کردهاند.

برای تجزیه و تحلیل ترازنامه، ابتدا باید روی هر یک از دستهها تمرکز کرد و بررسی کرد که آیا افزایش یا کاهشی در مقدار آنها رخ داده است. سپس باید مقدار هر یک از داراییها و منابع مالی را با یکدیگر مقایسه کرد تا ببینید که آیا شرکت بدهکار است یا سرمایه گذاران به طور کلی در شرکت دارای سود هستند. در نهایت، باید نسبتهای مختلفی را محاسبه کنید تا بتوانید اطلاعات دقیق تری درباره عملکرد مالی شرکت بدست آورید.

تجزیه و تحلیل صورت سود و زیان

صورت سود و زیان نشان دهنده درآمد، هزینهها، سود و زیان شرکت در یک دوره مشخص است. صورت سود و زیان به دو بخش اصلی تقسیم می شود: درآمد عملیاتی و هزینه عملیاتی.

درآمد عملیاتی نشان دهنده درآمدی است که شرکت از فعالیتهای خود کسب میکند. مانند: فروش محصولات، خدمات و... .

هزینه عملیاتی نیز نشان دهنده هزینههایی است که شرکت برای انجام فعالیتهای خود میپردازد. مانند: هزینههای مواد اولیه، هزینههای نیروی کار، هزینههای حمل و نقل و... .

برای انتخاب ابزار مناسب در تحلیل و مدیریت دادههای مالی، پیشنهاد میشود مقایسه نرمافزارهای حسابداری را مطالعه کنید تا با قابلیتها و تفاوتهای هر یک آشنا شوید.

تجزیه و تحلیل جریان وجه نقد

جریان وجه نقد نشان دهنده مقدار پولی است که شرکت دریافت یا پرداخت میکند. تجزیه و تحلیل جریان وجه نقد شامل بررسی سه جریان وجه نقد اصلی است: جریان وجه نقد عملیاتی، جریان وجه نقد سرمایه گذاری و جریان وجه نقد تامین مالی.

جریان وجه نقد عملیاتی نشان دهنده میزان پولی است که شرکت از فعالیتهای خود بدست آورده است.

جریان وجه نقد سرمایه گذاری نیز نشان دهنده میزان پولی است که شرکت ار سرمایه گذاری در داراییهای جدید، مانند خرید ماشین آلات جدید، ساختمانها و... بدست آورده است.

جریان وجه نقد تامین مالی نیز نشان دهنده میزان پولی است که شرکت برای تأمین نیازهای مالی خود، مانند صدور سهام جدید، وام گرفتن و پرداخت سود به سهامداران و بدهیهای دیگر، دریافت یا پرداخت کرده است.

برای تجزیه و تحلیل جریان وجه نقد، ابتدا باید جریان وجه نقد عملیاتی را بررسی کنید و ببینید که شرکت چقدر وجه نقد از فعالیتهای خود بدست آورده است.

برای آشنایی بیشتر با مفاهیم پایه و درک بهتر تحلیلهای مالی، مطالعه مبانی حسابداری مالی میتواند بسیار مفید باشد.

تجزیه و تحلیل نسبت های مالی

نسبتهای مالی نشان دهنده ارتباط بین اجزای مختلف دوره مالی هستند. با تحلیل نسبتهای مالی، شما میتوانید میزان عملکرد شرکت در دوره مالی مورد نظر را با دورههای قبلی یا شرکتهای دیگر مقایسه کنید.

برخی از نسبت های مالی مهم

1. نسبت سود به فروش: این نسبت نشان میدهد که شرکت چقدر با فروش خود سودآوری داشته است.

2. نسبت داراییها به بدهیها: نشان دهنده میزان بدهی شرکت نسبت به داراییهای آن است. این نسبت نشان میدهد که شرکت چه میزان از داراییهای خود را با وام گرفتن به دست آورده است و با چه میزان بدهی قرار است با توجه به نسبتی که بین داراییها و بدهیهای شرکت وجود دارد، بتواند بدهیهای خود را پرداخت کند.

3. نسبت سود ناخالص به فروش: نشان دهنده درصد سودی است که شرکت قبل از کسر هزینههای دیگر، به دست آورده است.

4. نسبت دوره پرداخت به بدهیها: نشان دهنده میزان زمانی است که شرکت برای پرداخت بدهیهای خود به طور متوسط نیاز دارد. این نسبت نشان میدهد که شرکت چه میزان زمان برای پرداخت بدهیهای خود در اختیار دارد.

5. نسبت تورم: نشان دهنده تغییرات در سطح قیمتها در دوره مالی مورد نظر است. این نسبت میتواند به عنوان یک اندازه گیری برای تعیین تأثیر تورم بر عملکرد شرکت استفاده شود.

سوالات متداول

صورتهای مالی چه اهمیتی دارند؟

صورتهای مالی به مدیران، سرمایهگذاران و تحلیلگران مالی کمک میکنند تا عملکرد شرکت را بررسی کنند و تصمیمات هوشمندانه در زمینه سرمایهگذاری و مدیریت مالی بگیرند.

تفاوت تحلیل افقی و تحلیل عمودی چیست؟

تحلیل افقی برای مقایسه عملکرد شرکت در دورههای مختلف و مشاهده تغییرات زمانی استفاده میشود، در حالی که تحلیل عمودی ارتباط میان اجزای صورت مالی در یک دوره مشخص را بررسی میکند.

چه نسبتهای مالی برای سنجش عملکرد شرکت مهم هستند؟

نسبتهای سود به فروش، داراییها به بدهیها، سود ناخالص به فروش، دوره پرداخت به بدهیها و نسبت تورم از مهمترین شاخصها برای تحلیل سلامت مالی و عملکرد شرکت هستند.

چگونه تجزیه و تحلیل صورتهای مالی به تصمیمگیری سرمایهگذاری کمک میکند؟

با بررسی درآمد، هزینهها، جریان نقد و نسبتهای مالی، میتوان نقاط ضعف و قوت شرکت را شناسایی کرده و تصمیم گرفت که سرمایهگذاری در شرکت مناسب است یا خیر.

جریان وجه نقد شامل چه بخشهایی است؟

جریان وجه نقد شامل سه بخش اصلی است: 1. جریان نقد عملیاتی 2. جریان نقد سرمایهگذاری 3. جریان نقد تأمین مالی

جمعبندی

تجزیه و تحلیل صورتهای مالی یکی از ابزارهای حیاتی برای درک وضعیت واقعی عملکرد یک شرکت است. این تحلیلها به مدیران و سرمایهگذاران کمک میکند تا با بررسی دقیق اجزای صورتهای مالی مانند ترازنامه، صورت سود و زیان و جریان وجوه نقد، تصویری روشن از سلامت مالی سازمان به دست آورند. استفاده از نسبتهای مالی نیز دیدی عمیقتر از کارایی، نقدینگی و سودآوری شرکت ارائه میدهد. در نهایت، با بهکارگیری روشهای تحلیلی مناسب و استفاده از ابزارهایی مانند نرمافزار حسابداری سایان، میتوان تصمیمات دقیقتر، هوشمندانهتر و مبتنی بر داده در حوزه سرمایهگذاری و مدیریت مالی اتخاذ کرد.